Vì sao ngân hàng nhỏ tăng lãi suất?

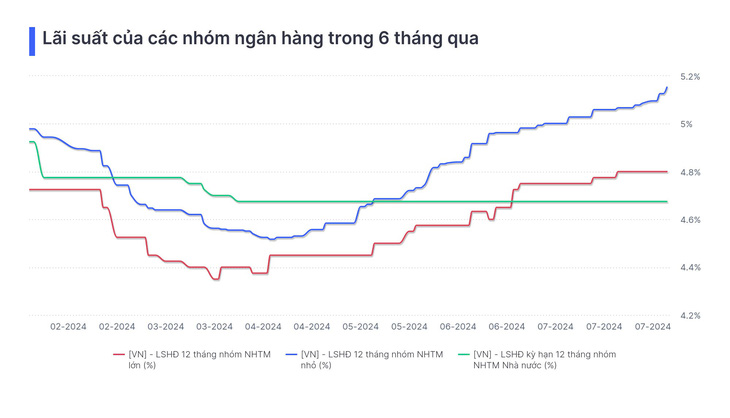

Dữ liệu từ Wigroup - một đơn vị chuyên cung cấp giải pháp dữ liệu - cho thấy sự tăng lãi suất huy động vừa qua diễn ra chủ yếu ở các ngân hàng thương mại nhỏ.

Tính riêng 1 tuần qua, lãi suất nhóm này tăng từ mức trung bình 5,07% lên 5,15% trong ngày 2-8.

Nhìn lại biến động từ tháng 2 đến tháng 8 năm nay, lãi suất huy động kỳ hạn 12 tháng của nhóm ngân hàng thương mại nhỏ đã tăng mạnh so với nhóm ngân hàng thương mại nhà nước và ngân hàng thương mại lớn.

Trong đó, ngân hàng thương mại nhỏ (Oceanbank, NCB, NamABank…) đã tăng lãi suất từ đáy 4,5% lên tới 5,15%. Cao nhất có BacABank mới tăng lãi suất hôm 29-7 lên mức 5,75%.

Trong khi các ngân hàng thương mại lớn hơn (MBB, ACB, TCB, VPB…), lãi suất nhích tăng nhưng thấp hơn, từ 4,35% lên 4,8%. Riêng nhóm ngân hàng thương mại nhà nước giữ nguyên ở mức đáy 4,68%.

Việc tăng lãi suất huy động của các ngân hàng thương mại nhỏ được nhận định đến từ nhiều yếu tố, trong đó chủ yếu vẫn xuất phát từ nhu cầu cạnh tranh để thu hút vốn.

Ông Trương Đắc Nguyên - trưởng phòng phân tích Công ty giải pháp dữ liệu Wigroup - nhận định trong 6 tháng đầu năm nay, lãi suất huy động của các nhóm ngân hàng gần như tương đương, khiến các ngân hàng thương mại nhỏ kém hấp dẫn hơn khi đứng cạnh so sánh với các ngân hàng lớn uy tín.

Do đó, việc tăng lãi suất là biện pháp để tạo ra khoảng cách lãi suất hấp dẫn, thu hút người gửi tiền.

Diễn biến lãi suất các nhóm ngân hàng 6 tháng qua - Dữ liệu: Widata

Tuy nhiên, ông Nguyên dự báo lãi suất tiền gửi 12 tháng của các ngân hàng lớn cũng có thể tăng từ 25 - 50 điểm cơ bản trong thời gian còn lại năm 2024, đạt mức 5% - 5,2% vào cuối năm.

Yếu tố tác động tới thanh khoản nhóm ngân hàng thương mại tư nhân vừa và nhỏ

Trong đó, các yếu tố trọng yếu tác động tới mặt bằng lãi suất huy động bao gồm áp lực tỉ giá và cầu tín dụng phục hồi.

Theo KBSV, tỉ giá trong quý 3 vẫn sẽ có các biến động trồi sụt, mặc dù rủi ro tăng mạnh trở lại không còn đáng ngại.

Ngân hàng Nhà nước vẫn sẽ duy trì định hướng giữ nền lãi suất liên ngân hàng ở mức cao vừa đủ để hạn chế carry trade (giao dịch chênh lệch lãi suất tiền tệ - PV), song song với nghiệp vụ bán USD để đáp ứng nhu cầu của doanh nghiệp trong bối cảnh nhập khẩu được dự báo sẽ tiếp tục gia tăng trong thời gian tới.

Những điều này sẽ tác động trực tiếp đến thanh khoản hệ thống và làm tăng lãi suất huy động ở thị trường 1, đặc biệt là ở nhóm ngân hàng thương mại tư nhân vừa và nhỏ có nguồn huy động kém linh hoạt và các ngân hàng ghi nhận tăng trưởng tín dụng tốt, chuyên gia KBSV nhận định.

Ngoài ra, cầu tín dụng kỳ vọng hồi phục kéo theo nhu cầu huy động vốn, từ đó khiến đà tăng của lãi suất huy động tiếp diễn vào cuối năm.

Theo KBSV, tăng trưởng tín dụng được dự báo sẽ phục hồi rõ nét hơn theo sự ấm lên của nền kinh tế trong nửa cuối năm 2024.

Trên thực tế, tín dụng trong quý 2 đã ghi nhận sự cải thiện, tính đến ngày 30-6 đạt 6% kể từ đầu năm nay, chủ yếu được dẫn dắt bởi nhóm bất động sản và cho vay phát triển cơ sở hạ tầng.